はじめに:駐在員の給与はなぜ「ブラックボックス」なのか?

海外駐在員として働く皆さん、そしてそのご家族の皆さん、こんにちは。

異国での生活は刺激的で、キャリアアップの大きなチャンスです。しかし、一つだけ、多くの駐在員がモヤモヤを抱えているテーマがあります。それは、「給与」です。

「駐在員は給料がいい」という漠然としたイメージはあっても、「なぜこの金額なのか?」「ボーナスはどう計算されているのか?」という具体的な仕組みは、まるでブラックボックスのように見えませんか?

特に、私たち子持ち駐在員にとって、給与は現地での生活の豊かさ、そして子供の将来の進路(帰国子女としての教育費や資産運用)に直結する、極めて重要な関心事です。為替レートが乱高下する中で、「このままで大丈夫だろうか?」と不安を感じることもあるでしょう。

ご安心ください。

この記事では、私自身の駐在経験と、人事・会計の専門知識に基づき、駐在員給与の「ブラックボックス」を徹底的に解剖します。

この記事を読むことで、あなたは以下のメリットを得ることができます。

- 給与決定の仕組み(購買力補償方式)を理解し、漠然とした不安を解消できる。

- ボーナス計算や企業側の「引当金」といった、普段知ることのない裏側のロジックを知ることができる。

- 給与体系のメリット・デメリットを理解し、賢い資産運用戦略に活かせる。

駐在員の給与の仕組みは、実は「購買力補償方式」と「スプリットペイ」という二つの柱で成り立っています。この二つのキーワードを軸に、企業側の論理と、駐在員が取るべき戦略を、ユーモアを交えながら分かりやすく解説していきます。

それでは、早速、駐在員給与の謎を解き明かしていきましょう。

目次

- 駐在員の給与はなぜ「特別」なのか?その相場と構造

1-1. 駐在員給与の「相場」は国内の1.5倍〜2倍?

1-2. 給与体系の土台:国内給と現地給の「スプリットペイ方式」 - 給与決定の核心:購買力補償方式の「合理的な」仕組み

2-1. 「購買力補償方式」とは?

2-2. マーサー(Mercer)の役割:生計費指数(Cost of Living Index)の活用

2-3. 元駐在員が語る!購買力補償方式のメリット・デメリット(体験談) - ブラックボックスを解剖!ボーナス計算と企業側の「引当金」

3-1. 駐在員のボーナスはどうなる?

3-2. 企業側の視点:海外駐在員費用は「引当金」で確保される - 【子持ち駐在員向け】給与体系を活かした賢い資産運用戦略

4-1. 駐在員特有の「貯蓄体質」を最大化する

4-2. スプリットペイと非居住者特権を活かす - まとめ:給与の仕組みを知り、駐在員としての価値を再認識しよう

1. 駐在員の給与はなぜ「特別」なのか?その相場と構造

1-1. 駐在員給与の「相場」は国内の1.5倍〜2倍?

「駐在員の年収は2000万円超え」といった話を聞くことがありますが、これは半分正しく、半分誤解があります。

確かに、額面上の年収は国内勤務時と比べて大幅に増えるケースが多いです。一般的に、額面で1.5倍、手取りで1.8倍が相場とも言われています。この「手取りが増えるカラクリ」の最大の要因は、税金と社会保険の優遇、そして各種手当の非課税扱いにあります。

例えば、多くの企業では、家賃や子供の学費、一時帰国費用などが「会社負担(非課税)」となります。これは、本来なら給与から支払うべき高額な費用が、税金がかからない形で提供されることを意味します。結果として、自由に使えるお金(可処分所得)が国内勤務時よりも大きく増えるのです。

しかし、この「給与が倍増した」という感覚は、企業側の緻密な計算の上に成り立っています。その計算の土台となるのが、次に説明する「スプリットペイ方式」です。

1-2. 給与体系の土台:国内給と現地給の「スプリットペイ方式」

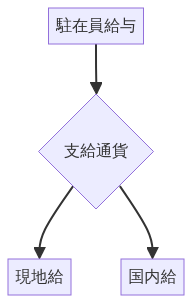

海外駐在員の給与は、通常、「スプリットペイ(Split Pay)方式」で支給されます。これは、給与を「日本円(国内給)」と「現地通貨(現地給)」の二つに分けて支払う方法です。

| 支給区分 | 目的 | 通貨 | 支給先 |

|---|---|---|---|

| 現地給 | 現地での生活費(食費、日用品、交際費など) | 現地通貨 | 現地銀行口座 |

| 国内給 | 日本での貯蓄、税金、社会保険料、将来の支出 | 日本円 | 日本の銀行口座 |

この方式が採用される最大の理由は、為替リスクの分散と駐在員の貯蓄の確保です。

- 為替リスクの分散: 現地での生活費は現地通貨で保証されるため、為替レートが円安・円高に振れても、日々の生活が困窮することはありません。

- 貯蓄の確保: 国内給は日本円で支給されるため、将来の帰国後の生活や、日本円ベースでの資産形成(例:日本の保険や投資信託)を計画的に進めることができます。

企業側から見ても、現地給の計算には「購買力補償方式」が適用され、現地での生活水準を維持しつつ、過度な経済的利益を与えないという「合理性」を保つことができるのです。

2. 給与決定の核心:購買力補償方式の「合理的な」仕組み

2-1. 「購買力補償方式」とは?

駐在員給与の計算で最も重要な考え方が「購買力補償方式(Balance Sheet Approach)」です。

これは、「海外赴任によって、経済的に損も得もしないようにする」という思想に基づいています。つまり、駐在員が日本にいた時と同じ生活水準(購買力)を、赴任地でも維持できるように給与を調整する仕組みです。

計算の出発点は、「国内勤務時の可処分所得(手取り)」です。

- 国内給与から税金・社会保険料を引いた「手取り額」を算出。

- この手取り額から、日本での「貯蓄・投資分」を差し引く。

- 残った「日本での生活費」を、赴任地の物価水準に合わせて調整する。

この「物価水準の調整」に不可欠なのが、次に紹介するマーサーなどのコンサルティング会社が提供するデータです。

2-2. マーサー(Mercer)の役割:生計費指数(Cost of Living Index)の活用

「マーサー(Mercer)」は、世界最大級の人事・組織コンサルティングファームであり、特に「世界生計費調査(Cost of Living Survey)」で知られています。

企業が購買力補償方式で給与を計算する際、このマーサーが提供する「生計費指数(Cost of Living Index)」が「物差し」として活用されます。

この指数は、世界中の都市における衣食住、交通、娯楽などのコストを比較し、赴任地が日本と比べてどれだけ物価が高いか(または安いか)を数値化したものです。

| 赴任地 | 生計費指数(例) | 意味 |

|---|---|---|

| 東京(基準) | 100 | 基準都市 |

| ニューヨーク | 140 | 東京より40%物価が高い |

| クアラルンプール | 70 | 東京より30%物価が低い |

企業は、この指数と為替レートを掛け合わせることで、「日本での生活費を現地で賄うために必要な現地通貨額」を客観的かつ合理的に算出できるのです。

また、マーサーは、赴任地の生活環境の厳しさを評価する「ハードシップ手当」の基準設定にも関わっています。治安、気候、医療水準などの客観的なデータに基づき、駐在員への追加手当の必要性を判断するのです。

2-3. 元駐在員が語る!購買力補償方式のメリット・デメリット(体験談)

私自身、この購買力補償方式の恩恵を最大限に受けた駐在員の一人です。

メリット:生活の「安心感」はプライスレス

最大のメリットは、「経済的な安心感」です。

赴任直後、現地通貨の価値が急落した時期がありました。しかし、給与計算のベースが「購買力」で補償されていたため、現地給が自動的に調整され、生活水準が落ちることはありませんでした。特に、子供の教育費や食費など、家族の生活基盤に関わる出費が守られるのは、駐在員とその家族にとって何物にも代えがたい安心感です。

デメリット:昇給の「停滞感」とインフレの「遅延」

一方で、デメリットも存在します。

給与のベースが「国内勤務時の可処分所得」に固定されるため、現地でどれだけ成果を上げても、国内の昇給カーブから大きく逸脱しにくいという停滞感があります。現地社員が目覚ましい昇給を遂げるのを見るたびに、「自分は日本の給与体系の枠から出られないのか…」と感じたものです。

また、生計費指数の改定は年に一度など、インフレの進行に追いつくまでに時間差が生じることがあります。特に、コロナ後の世界的なインフレ下では、この「遅延」が生活費を圧迫するリスクとなりました。

3. ブラックボックスを解剖!ボーナス計算と企業側の「引当金」

3-1. 駐在員のボーナスはどうなる?

駐在員のボーナス計算は、企業によって異なりますが、多くの場合、「国内給与をベース」に計算されます。

現地での評価がボーナスに反映される企業もありますが、多くは「国内の評価制度」に組み込まれる形です。これは、駐在員が「日本に帰任する」ことを前提とした人事制度が根底にあるためです。

駐在員が抱えるジレンマ

現地で大きな成果を上げ、現地法人の業績に貢献しても、ボーナスは日本の給与水準に縛られる。これは、駐在員のモチベーションを維持する上で、企業にとって常に課題となる点です。

しかし、このジレンマを理解する上で、企業側の「見えないコスト」を知ることが重要です。それが「引当金」です。

3-2. 企業側の視点:海外駐在員費用は「引当金」で確保される

駐在員一人を海外に派遣することは、企業にとって非常に大きなコストです。給与、手当、赴任・帰任費用、そして何よりも税金です。

企業会計において、将来発生する可能性が高い費用や損失に備えて、あらかじめ計上しておくお金を「引当金」と呼びます。海外駐在員費用は、この引当金の大きな対象となります。

なぜ引当金が必要なのか?

- 退職給付引当金: 駐在期間中も日本の退職金制度は継続します。

- 海外駐在員関連費用引当金: 帰任時の費用、現地での税務処理費用、将来的な給与補填など、多岐にわたります。

駐在員一人にかかる「見えないコスト」は、給与・手当の額面をはるかに超えます。

- 給与(国内給+現地給)

- 各種手当(家賃、教育費、ハードシップなど)

- 税金(日・現地での二重課税調整費用など)

- 引当金(将来の費用)

このコストを理解することは、駐在員自身が「自分は会社から期待され、大きな投資を受けている」という価値を再認識する鍵となります。そして、この「大きな投資」を最大限に活かすことが、駐在員としての責任であり、チャンスなのです。

4. 【子持ち駐在員向け】給与体系を活かした賢い資産運用戦略

4-1. 駐在員特有の「貯蓄体質」を最大化する

子持ち駐在員にとって、給与体系の最大のメリットは、「強制的な貯蓄体質」になることです。

特に、家賃や学費といった高額な出費が会社負担(非課税)となることで、国内勤務時に比べて手取りの大部分を貯蓄・投資に回すことが可能になります。

具体的なメリット

- 住宅費の削減: 現地での高額な家賃を自己負担せずに済む。

- 教育費の確保: インターナショナルスクールなどの高額な学費が会社負担となる。

- 国内給の貯蓄: 国内給は現地での生活に手をつけずに済むため、そのまま貯蓄・投資に回せる。

この「貯蓄体質」を最大限に活かすことが、駐在員生活の成否を分けます。

4-2. スプリットペイと非居住者特権を活かす

駐在員は、多くの場合、日本の税法上の「非居住者」となります。このステータスは、資産運用において大きな制約(例:NISAやiDeCoの新規加入・積み立て停止)を伴いますが、同時に新たな機会も生み出します。

賢い資産運用戦略のポイント

- 現地口座の活用: 現地通貨建ての給与を、そのまま現地で高金利の定期預金や、現地通貨建ての投資信託に回す。

- オフショア投資の検討: 非居住者だからこそアクセスできる、税制優遇のあるオフショア市場での投資を検討する(ただし、帰国後の税務処理を事前に確認することが必須)。

- 為替リスクのバランス: 国内給(日本円)と現地給(現地通貨)のバランスを考慮し、資産全体として円と現地通貨の比率を戦略的に決定する。特に、子供の将来の進路(帰国か現地進学か)に応じて、必要な通貨を確保することが重要です。

5. まとめ:給与の仕組みを知り、駐在員としての価値を再認識しよう

この記事では、海外駐在員の給与・ボーナスに関するブラックボックスを、以下の4つの視点から解説しました。

- 給与決定の原理: 「購買力補償方式」により、国内と同等の購買力が保証されている。

- 給与の支払い方法: 「スプリットペイ方式」により、為替リスクが分散されている。

- 合理性の根拠: 「マーサー」の生計費指数が、客観的な物差しとして活用されている。

- 企業側の事情: 駐在員一人に多大な「引当金」というコストがかかっている。

駐在員の給与は、単なる「高い給料」ではなく、「企業があなたの価値と、海外での生活を維持するために投じる、合理的なコスト」なのです。

この仕組みを理解することで、あなたは自信を持って駐在生活を送り、給与体系のメリットを最大限に活かした資産運用戦略を立てることができます。

さあ、今すぐあなたの給与明細をチェックし、国内給と現地給のバランス、そして各種手当がどのように計上されているかを確認してみましょう。

そして、この貴重な駐在経験と、会社からの大きな投資を、あなたのキャリアと家族の未来のために最大限に活かしてください。

コメント