海外駐在員の皆さん、こんにちは!グローバルな舞台で活躍する中で、M&Aという言葉を耳にする機会も多いのではないでしょうか。キャリアアップや資産形成、あるいは新たなビジネスチャンスの創出として、M&Aは非常に魅力的な選択肢となり得ます。しかし、「最適な買収ターゲットをどう見つけるか」という問いに直面したとき、多くの駐在員が頭を悩ませるのも事実です。

導入:海外駐在員がM&Aで成功するための第一歩

海外駐在員にとってM&Aは、自身のキャリアを大きく飛躍させ、資産を形成する絶好の機会となり得ます。しかし、異文化、異なる商習慣、そして何よりも情報格差という駐在員ならではの課題が、最適な買収ターゲットを見つけることを困難にしています。実際に、多くの駐在員がターゲット選定の段階で苦労し、結果として貴重なM&Aの機会を逃しているケースも少なくありません。

本記事では、このような海外駐在員の皆さんが、M&Aの買収ターゲットを効率的かつ確実に探し出すための具体的な方法と実践的なヒントを、私の駐在員経験も交えながら徹底解説します。この記事を読み終える頃には、M&A成功への具体的なロードマップが明確になっていることでしょう。

この記事を読むことで得られるメリット

- 限られた時間で効率的にターゲットを見つける方法がわかります。

- 信頼できる情報源とツールの活用法が身につきます。

- M&A成功への具体的なステップが明確になります。

- 海外でのM&Aにおける特有の課題と対策が理解できます。

目次

- なぜ海外駐在員にとって買収ターゲット探しが重要なのか?

- 買収ターゲットを見つけるための5つの実践的アプローチ

2.1. 独自リサーチと情報収集術:情報格差を乗り越える

2.2. M&Aマッチングプラットフォームの活用:効率的な出会いを創出

2.3. 投資銀行・M&Aアドバイザーの活用:プロの知見とネットワーク

2.4. メインバンク・地域金融機関の活用:信頼と実績のパートナー

2.5. 専門家を活用したプロアクティブサーチ:水面下の優良案件を発掘 - 買収ターゲットの選び方と評価のポイント

- 買収プロセスにおける駐在員の役割と注意点

- まとめ:海外駐在員がM&Aで成功するためのロードマップ

1. なぜ海外駐在員にとって買収ターゲット探しが重要なのか?

M&Aは、単なる企業の合併・買収に留まらず、個人のキャリア形成や資産運用においても大きな意味を持ちます。特に海外駐在員にとっては、グローバルな視点と経験を活かし、新たなビジネスを創造する絶好の機会となり得ます。

キャリアアップと資産形成の機会

海外でのM&Aに関わることは、国際的なビジネススキルを磨き、自身の市場価値を高めることにつながります。また、成功したM&Aは、新たな事業の柱を築き、個人の資産形成にも大きく貢献する可能性があります。駐在員として培った語学力や異文化理解は、M&Aの交渉や統合プロセスにおいて強力な武器となるでしょう。

グローバルビジネスにおけるM&Aの重要性

現代のグローバル経済において、M&Aは企業の成長戦略として不可欠です。新市場への参入、技術獲得、競争力強化など、その目的は多岐にわたります。駐在員は、現地の市場動向や文化を肌で感じているため、本社からは見えにくい潜在的な買収ターゲットやシナジー効果を発見する重要な役割を担うことができます。

駐在員ならではの強みと課題

駐在員は、現地のビジネス環境や人脈に精通しているという大きな強みを持っています。しかし、同時に情報へのアクセスが限られたり、本社の意向と現地の状況との間で板挟みになったりといった課題も抱えがちです。これらの強みを最大限に活かし、課題を克服するためには、戦略的なターゲット探しが不可欠となります。

2. 買収ターゲットを見つけるための5つの実践的アプローチ

M&Aのプロセスは多岐にわたりますが、その中でも特に重要なのが「ターゲット選定」です。適切なターゲットを見つけることが、M&A成功の鍵を握ると言っても過言ではありません。ここでは、海外駐在員が実践できる5つのアプローチを紹介します。

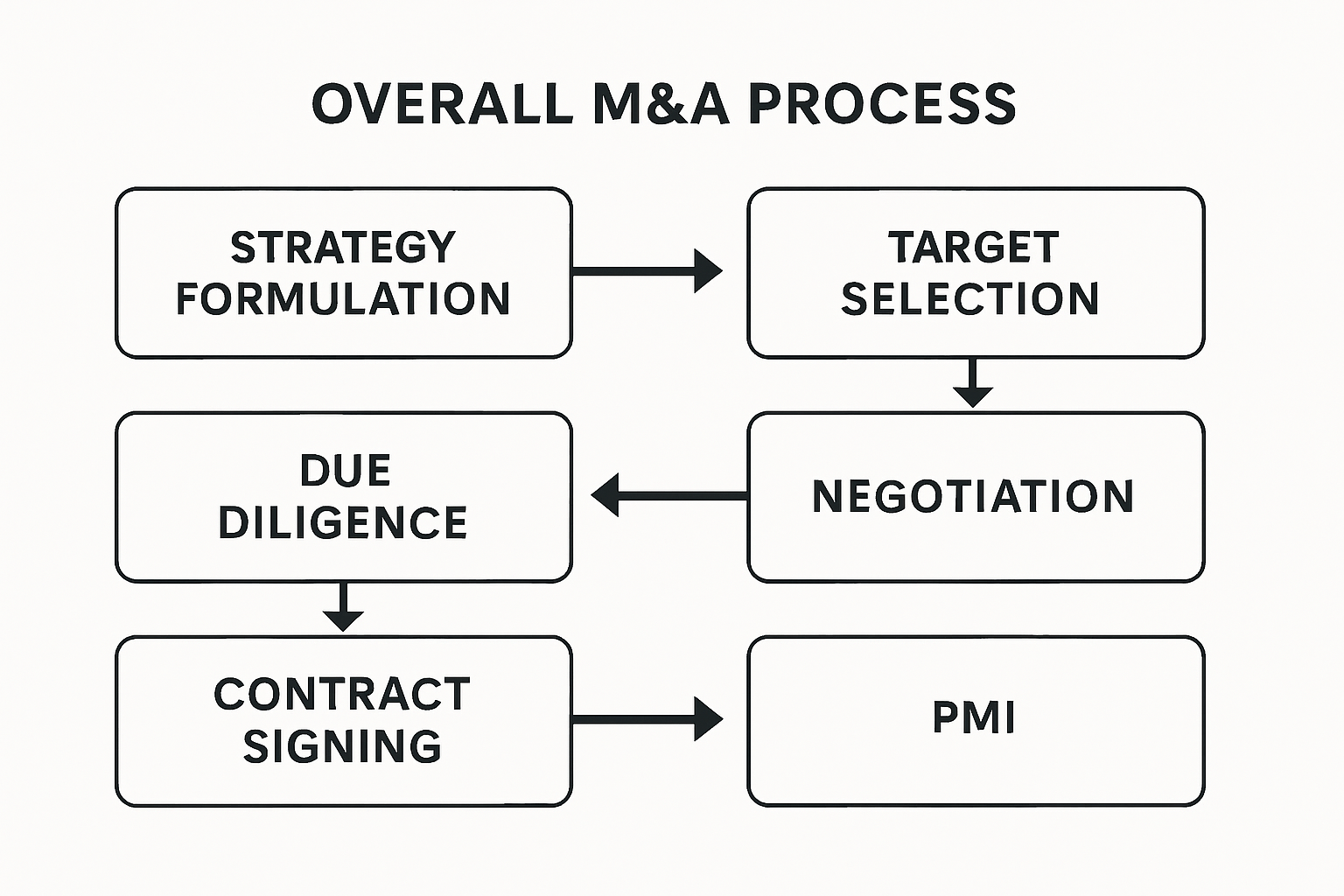

図1:M&Aのプロセス全体像。戦略策定からPMIまで、各ステップが相互に関連している。

2.1. 独自リサーチと情報収集術:情報格差を乗り越える

海外では、日本国内とは異なる情報収集の難しさがあります。しかし、駐在員ならではの視点と行動力で、情報格差を乗り越えることは可能です。

オンライン情報源の活用

業界レポート、ニュースサイト、企業データベースは、ターゲット候補を絞り込む上で非常に有効です。Bloomberg、FactSet、PitchBookといったグローバルなデータベースは、企業の財務情報、市場シェア、競合分析など、詳細なデータを提供しています。これらのツールを使いこなすことで、広範な候補企業の中から、自社の戦略に合致する企業を効率的にスクリーニングできます。

現地ネットワークの構築

駐在員として最も強力な武器となるのが、現地で築き上げた人脈です。商工会議所、ビジネスイベント、同業他社との交流を通じて、オフマーケット(未公開)の案件情報や、企業の評判、経営者の人柄といった、データベースには載らない生きた情報を得ることができます。私自身も、現地のビジネスコミュニティに積極的に参加することで、思わぬビジネスチャンスに巡り合うことが何度もありました。ランチやゴルフなど、カジュアルな場での会話から、重要なヒントが得られることも少なくありません。

ターゲット企業のスクリーニング

収集した情報をもとに、業種、規模、地域、財務状況、成長性といった評価基準を設定し、ターゲット候補を絞り込みます。特に、自社の事業戦略とのシナジー効果が期待できるか、将来的な成長が見込めるかといった視点が重要です。財務データだけでなく、企業の文化や経営陣のビジョンも考慮に入れることで、より精度の高いスクリーニングが可能になります。

駐在員としての情報収集のコツ

現地の生活を通じて得られるインサイトは、M&Aのターゲット探しにおいて非常に価値があります。例えば、街中で見かける活気のある店舗、話題になっているスタートアップ、あるいは現地の新聞記事から、潜在的な成長企業を見つけ出すことができるかもしれません。日々の生活の中でアンテナを張り、好奇心を持って情報に接することが、思わぬ発見につながります。

図2:世界地図を背景に、ノートパソコンとタブレットで情報を収集する駐在員。グローバルな情報網を駆使する様子。

2.2. M&Aマッチングプラットフォームの活用:効率的な出会いを創出

近年、M&Aマッチングプラットフォームは、中小規模のM&Aにおいて重要な役割を担っています。海外にも多くのプラットフォームが存在し、効率的なターゲット探しをサポートしてくれます。

主要な海外M&Aプラットフォームの紹介

BizBuySell、BusinessBroker.net、Axialなどは、世界中で利用されている主要なM&Aマッチングプラットフォームです。これらのサイトには、様々な業種や規模の売却案件が掲載されており、買い手は自社の条件に合うターゲットを検索できます。

利用のメリット・デメリット

メリットとしては、案件数の多さ、匿名での情報収集が可能であること、そして効率的に多くの候補企業にアクセスできる点が挙げられます。一方で、デメリットとしては、公開案件は競争が激しく、スピード感が求められること、情報の質にばらつきがあることなどが挙げられます。また、プラットフォームによっては、手数料が発生する場合もあります。

効果的な活用法

検索条件を細かく設定し、自社の買収戦略に合致する案件に絞り込むことが重要です。また、アラート機能を活用することで、新たな案件が登録された際にいち早く情報をキャッチできます。興味のある案件が見つかったら、迅速にアプローチすることが成功の鍵となります。

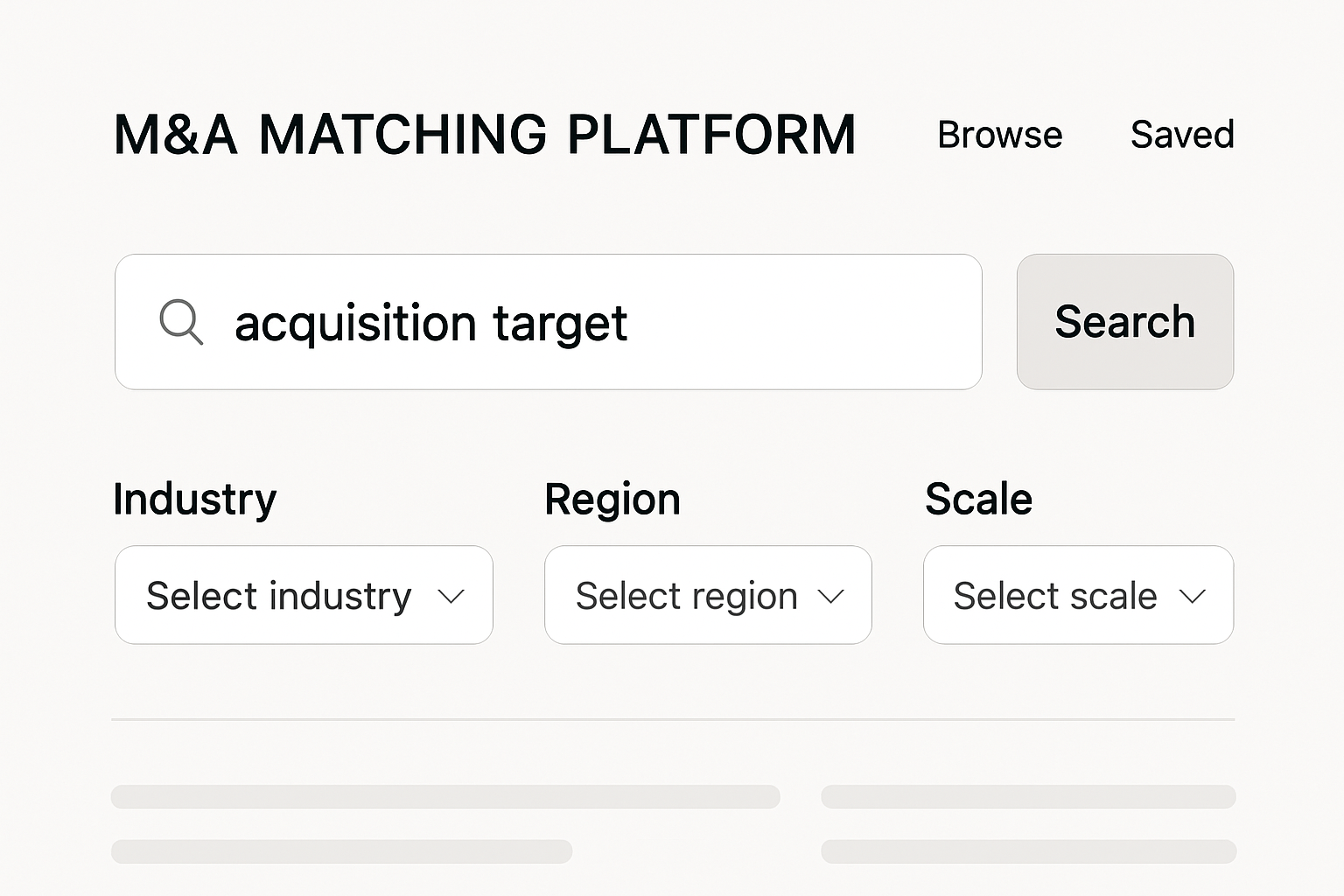

図3:M&Aマッチングプラットフォームの検索画面イメージ。業種、地域、規模で絞り込みが可能。

2.3. 投資銀行・M&Aアドバイザーの活用:プロの知見とネットワーク

M&Aの専門家である投資銀行やM&Aアドバイザーは、複雑なM&Aプロセスを円滑に進める上で不可欠な存在です。

投資銀行の役割

投資銀行は、主に大規模なM&Aにおいて、ターゲット企業のソーシング(発掘)、企業価値評価、交渉戦略の立案、資金調達支援など、M&Aプロセス全般にわたるアドバイスを提供します。彼らは広範なネットワークと専門知識を持ち、非公開の優良案件にアクセスできる可能性が高いです。

M&Aアドバイザーの役割

M&Aアドバイザーは、中小規模のM&Aを中心に、買い手と売り手のマッチング、デューデリジェンスのサポート、契約書作成支援などを行います。特に海外では、現地の法規制や商習慣に精通したアドバイザーの存在が、M&Aを成功させる上で非常に重要となります。

駐在員が選ぶべきアドバイザーのポイント

- 現地法規制・商習慣への精通: 買収対象国の法律やビジネス慣習に詳しいか。

- 日系企業との実績: 日本企業のM&Aをサポートした経験があるか。

- コミュニケーション能力: 英語だけでなく、必要に応じて日本語での対応が可能か。

- 専門分野: 自社のM&Aの目的(例:技術獲得、市場参入)に合致する専門性を持つか。

費用と契約形態

M&Aアドバイザーの費用は、成功報酬型が一般的ですが、リテイナー(着手金)や中間報酬が発生する場合もあります。契約前に費用体系をしっかりと確認し、納得のいく形で契約を結ぶことが重要です。

図4:M&Aアドバイザーがクライアントに戦略を説明している様子。専門家の知見がM&A成功に不可欠。

2.4. メインバンク・地域金融機関の活用:信頼と実績のパートナー

意外に思われるかもしれませんが、メインバンクや地域の金融機関も、M&Aのターゲット探しにおいて強力なパートナーとなり得ます。

メインバンクのM&A支援

メインバンクは、長年にわたる企業との取引を通じて、顧客企業の事業内容や財務状況を深く理解しています。そのため、自社の顧客基盤の中から、売却意向のある企業や、買収ターゲットとなり得る企業を紹介してくれることがあります。また、M&Aに伴う資金調達についても、スムーズな連携が期待できます。

地域金融機関の強み

海外の地域金融機関は、特定の地域の中小企業に関する豊富な情報と、強固なローカルネットワークを持っています。特に、中小規模のM&Aを検討している場合、地域に根ざした金融機関からの情報は非常に価値があります。彼らは、地域経済の活性化にも貢献しているため、M&Aを通じて地域に貢献したいという企業にとっては、最適なパートナーとなるでしょう。

駐在員が活用する際の注意点

- 本社との連携: メインバンクとの関係は本社が構築していることが多いため、M&Aの検討段階から本社と密に連携し、情報共有を行うことが重要です。

- 現地の支店との関係構築: 駐在先の現地の支店とも良好な関係を築くことで、より具体的な情報やサポートを得やすくなります。

図5:銀行のロゴとM&Aを象徴するイメージ。金融機関がM&Aにおいて果たす役割の重要性を示す。

2.5. 専門家を活用したプロアクティブサーチ:水面下の優良案件を発掘

「プロアクティブサーチ」とは、自社の買収ニーズに基づき、まだ売却意向を公にしていない企業に対して、能動的にアプローチをかける手法です。これは、競争を回避し、戦略的整合性の高い優良案件を獲得するための非常に有効な手段となります。

プロアクティブサーチとは

M&Aアドバイザーやコンサルタントといった専門家と連携し、自社の明確な買収戦略に合致する企業をリストアップします。その後、専門家が買い手企業の社名を伏せた状態で、ターゲット企業にアプローチし、M&Aの可能性を探ります。これにより、市場に出回っていない「水面下」の優良案件を発掘できる可能性が高まります。

メリット

最大のメリットは、他の買い手候補との競争を回避できる点です。これにより、より有利な条件での交渉が可能になったり、戦略的整合性の高いターゲットを確実に獲得できたりします。また、売却意向が顕在化する前の企業と関係を構築することで、友好的なM&Aにつながりやすいという側面もあります。

専門家(会計士、弁護士、コンサルタント)との連携

プロアクティブサーチを成功させるためには、法務、税務、財務の各分野に精通した専門家との連携が不可欠です。彼らは、ターゲット企業の詳細な分析や、アプローチ方法の検討、そして将来的なデューデリジェンスの準備など、多岐にわたるサポートを提供してくれます。

駐在員が実践する際のハードルと対策

言語や文化の壁、現地のビジネス慣習の違いは、プロアクティブサーチにおける大きなハードルとなり得ます。しかし、現地の専門家を積極的に活用し、彼らの知見とネットワークを借りることで、これらの課題を克服できます。また、駐在員自身の異文化理解力やコミュニケーション能力も、成功の重要な要素となります。

図6:虫眼鏡で企業ロゴを詳細に調べる手元。プロアクティブサーチによるターゲット特定を象徴。

3. 買収ターゲットの選び方と評価のポイント

買収ターゲットを見つけたら、次に重要なのはその企業をどのように評価し、最終的なターゲットとして選定するかです。多角的な視点から慎重に評価を行う必要があります。

戦略的適合性

最も重要なのは、買収対象企業が自社の事業戦略とどれだけ合致しているか、そして買収によってどのようなシナジー効果が生まれるかという点です。新たな市場への参入、製品ラインナップの拡充、技術力の強化など、M&Aの目的を明確にし、それに対する貢献度を評価します。

財務健全性

企業の収益性、キャッシュフロー、負債状況といった財務データは、買収の可否を判断する上で不可欠です。過去数年間の業績推移、将来の収益予測などを詳細に分析し、健全な財務基盤を持つ企業を選定することが重要です。特に海外では、会計基準の違いにも注意が必要です。

市場と競争環境

ターゲット企業が属する市場の成長性、競争環境、そしてターゲット企業の市場における競争優位性を評価します。ニッチな市場で高いシェアを持つ企業や、独自の技術を持つ企業は、魅力的なターゲットとなり得ます。

経営陣と組織文化

M&Aの成功は、買収後の統合(PMI)にかかっていると言っても過言ではありません。そのため、ターゲット企業の経営陣の能力、リーダーシップ、そして組織文化が自社と適合するかどうかを評価することは非常に重要です。特に海外では、文化的な違いがPMIの大きな障壁となることもあるため、慎重な見極めが求められます。

駐在員視点での評価項目

駐在員としては、上記に加えて、現地での統合リスク(従業員の離反、顧客の喪失など)、現地の法規制(労働法、競争法など)、労働慣行(賃金体系、福利厚生など)といった、より実務的な側面からの評価も重要になります。これらの要素は、M&A後の事業運営に大きな影響を与えるため、事前にしっかりと調査しておく必要があります。

買収ターゲット評価項目チェックリスト

| 評価項目 | 詳細 | 駐在員視点での考慮事項 |

|---|---|---|

| 戦略的適合性 | 自社の事業戦略とのシナジー、M&A目的への貢献度 | 現地市場でのポジショニング、グローバル戦略との整合性 |

| 財務健全性 | 収益性、キャッシュフロー、負債状況、成長性 | 現地会計基準との差異、為替リスク |

| 市場と競争環境 | 市場規模、成長性、競合優位性、参入障壁 | 現地市場の特殊性、規制環境の変化 |

| 経営陣と組織文化 | 経営陣の能力、リーダーシップ、従業員の士気、企業文化 | 異文化間のコミュニケーション、PMIにおける文化摩擦 |

| 法務・税務 | 契約関係、許認可、訴訟リスク、税務上の問題 | 現地法規制の遵守、税制優遇措置の有無 |

| 統合リスク | 従業員の離反、顧客の喪失、主要サプライヤーとの関係 | 現地従業員のエンゲージメント、顧客基盤の維持 |

4. 買収プロセスにおける駐在員の役割と注意点

M&Aのプロセスは、ターゲット選定から契約締結、そして統合まで、多くのステップを含みます。海外駐在員は、このプロセスにおいて重要な役割を担う一方で、特有の注意点も存在します。

本社との連携

M&Aは企業全体に関わる重要な意思決定であるため、本社との密な連携が不可欠です。現地の状況やターゲット企業の情報を正確に本社に伝え、意思決定プロセスに貢献することが求められます。情報共有の頻度や方法を事前に取り決めておくことで、スムーズな進行が可能になります。

現地チームとの協調

買収後の統合を成功させるためには、現地チームとの協調が不可欠です。文化の違いを理解し、尊重する姿勢を持つことで、従業員のモチベーションを維持し、スムーズなPMI(Post Merger Integration)を実現できます。駐在員は、本社と現地チームの橋渡し役として、コミュニケーションを円滑にする役割も担います。

デューデリジェンスの重要性

デューデリジェンス(DD)は、買収対象企業の価値やリスクを詳細に調査するプロセスです。財務DD、法務DD、ビジネスDDなど多岐にわたります。特に海外M&Aでは、現地の専門家(会計士、弁護士など)と連携し、徹底したDDを行うことが、予期せぬリスクを回避するために極めて重要です。私自身も、DDの過程で「こんなリスクがあったのか!」と驚くような発見をした経験があります。細部まで目を光らせることが、後々のトラブルを防ぎます。

交渉と契約

M&Aの交渉は、文化や商習慣の違いから、日本国内とは異なるアプローチが求められることがあります。現地の弁護士と連携し、契約書の文言一つ一つに細心の注意を払う必要があります。言語の壁がある場合は、専門の通訳を介するなど、誤解が生じないよう細心の注意を払いましょう。

統合後の課題:PMI (Post Merger Integration) の成功要因

M&Aは、契約締結がゴールではありません。むしろ、その後の統合プロセス(PMI)がM&Aの成否を左右します。PMIの成功要因としては、以下の点が挙げられます。

PMI成功要因チェックリスト

| 成功要因 | 詳細 | 駐在員視点での貢献 |

|---|---|---|

| 明確なビジョン共有 | 買収の目的と統合後のビジョンを全従業員に明確に伝える | 本社と現地間のビジョン共有の橋渡し、文化に合わせた説明 |

| 迅速な意思決定 | 統合後の組織体制や役割分担を早期に決定し、実行する | 現地状況に基づいた迅速な情報提供と意思決定支援 |

| 文化の融合 | 買収元と買収先の企業文化を理解し、尊重し、新たな文化を醸成する | 異文化理解を活かした文化摩擦の緩和、従業員エンゲージメント向上 |

| 人材の確保と育成 | 優秀な人材の流出を防ぎ、統合後の組織で活躍できる環境を整備する | 現地従業員のキャリアパス支援、公正な評価制度の導入 |

| コミュニケーション | 定期的な情報共有、オープンな対話を通じて信頼関係を構築する | 現地従業員との直接対話、フィードバックの収集と本社への伝達 |

まとめ:海外駐在員がM&Aで成功するためのロードマップ

海外駐在員にとってM&Aは、自身のキャリアを大きく広げ、新たな価値を創造する強力な手段です。買収ターゲットの見つけ方から評価、そして統合プロセスに至るまで、多くのステップがありますが、適切な知識と戦略、そして何よりも現地での経験と人脈を活かすことで、成功へと導くことができます。

本記事で紹介した独自リサーチ、M&Aマッチングプラットフォーム、投資銀行・M&Aアドバイザー、メインバンク、そしてプロアクティブサーチといった多角的なアプローチを組み合わせることで、皆さんのM&A戦略はより強固なものとなるでしょう。

まずは、今日から情報収集を始め、専門家との連携を視野に入れながら、M&A成功への第一歩を踏み出してみませんか?あなたのグローバルな経験が、M&Aの成功を大きく左右するはずです。

図7:M&A成功を象徴する力強い握手。成長への期待が込められている。

【合わせて読みたい関連記事】

- [海外での資産運用:駐在員が知るべき税金と投資戦略]()

- [子供の海外教育:インターナショナルスクールと現地校、どちらを選ぶ?]()

- [異文化適応の極意:駐在員が海外生活を豊かにするヒント]()

参考文献

[1] 株式会社アシブネ. (2024年9月13日). 買収案件の見つけ方:成功する中小M&Aのための実践ガイド. https://ashibune.co.jp/ma-article-14/

[2] 日本M&Aセンター. (2024年9月10日). 買収先の探し方|M&Aを学ぶ. https://www.nihon-ma.co.jp/magazine/learn/transferee-search/

[3] テキサスビジネスハンターズ. (2025年7月14日). 🇺🇸 アメリカのM&Aで“理想の買収先”を見つける方法. https://texas-ma.com/baishuusaki/

コメント